資産の流動性を維持しよう

記事内に商品プロモーションを含む場合があります

相続で揉める原因のひとつに、遺産に対する不動産比率の高さがあります。

やはり、流動資産が多いほど分割はスムーズです。

そして、相続時だけでなく平時でも、ぜひ資産の流動性を維持しながら、心穏やかに暮らしていきましょう。

スポンサーリンク

不動産を持ちたい

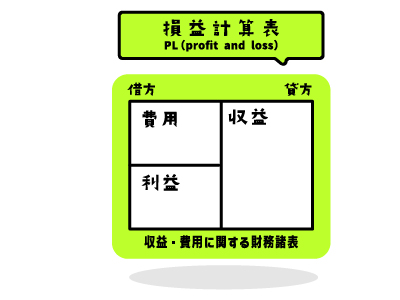

資産管理においては、

- 流動性:現金化しやすい

- 収益性:利益、利回りが大きい

- 安全性:元本が減りにくい

3つのバランスが重要とよく言われますが、よほどのお金持ちでない限り、流動性と収益性と2つのトレードオフだけです。

資産形成期

現金・株式・不動産アパートにおける 流動性 と 収益性 を比較すると、

- 現金:流動性 高、収益性 なし

- 株式:流動性 中、収益性 中

- 不動産:流動性 極低、収益性 高

一般的に、流動性を下げるほど収益性は上昇し、

資産形成期においては、レバレッジをかけやすい不動産がどうしても魅力的に見えます。

それに、永住できる安心感 や 低金利住宅ローン もあり、自宅住居を持ちたがるひとも多いです。

相続時

また相続でも、不動産には、

- 固定資産性評価が実勢価格よりも低い:相続税減

- 小規模宅地の特例:同居家族へはほぼ非課税

優遇政策があり、多くのひとは不動産を持とうとします。

流動性を維持しよう

そのような状況であっても、ぜひわたしたち庶民こそ、なんとなくの土地神話を忘れてしまいましょう。

資産の流動性を維持するほど、どんなときも安心安全だと気づきたいです。

資産形成期

資産を増やすために不動産を買いつづけ、資産の流動性を下げながら収益性を上げるほど、手元現金は不足します。

そんななか、病気や災害など思わぬ出費があれば、すぐに破綻するでしょう。

想定外の黒字倒産を防ぐには、

- 運転資金・生活費の1-2年分現金をいつでも保持する

- 不動産にこだわらず、株や債券などの流動資産比率を上げる

老後に向かって資産を増やしたい時期であっても、常に日本円を準備できる体制は維持したいです。

相続時

一方、相続の際でも不動産が多ければ、

- 分割できない

- なかなか売れない(田舎・築古)

遺産分割に支障をきたします。

そのため、

- 郊外一戸建てから街中マンションへ、あらかじめ引っ越す

- 節税へこだわらず、分割しやすい流動資産を増やす

カンタンに売り抜けられる不動産以外は、ぜひ早めに整理しておきたいです。

こう見ると、若いときも老いてからでも、流動性を優先して資産形成するほど、ラクに暮らせそうな気がしますね。

【関連記事リンク】